Przełamanie parytetu na eurodolarze stało się faktem. Co jest przyczyną takiej siły dolara i słabości euro? Co to oznacza dla gospodarki, rynku forex i giełdy?

1 euro = 1 dolar. Tak mniej więcej kształtuje się w tej chwili sytuacja na eurodolarze. Od początku stycznia kurs EUR/USD spadł o -12%.

Dziś o godzinie 11:46 doszło do historycznego zdarzenia: kurs EUR/USD spadł poniżej poziomu 1,00. Stało się tak po raz pierwszy od grudnia 2002 roku.

— Marco Ða ℂosta (@TraderMarcoCost) July 12, 2022

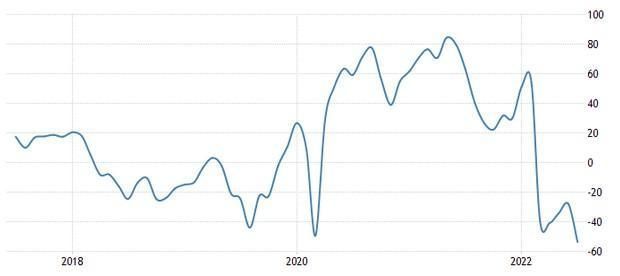

Notowania EUR/USD – 20 lat

Źródło: TradingView

Czemu dolar deklasuje euro

Oczywiście, ucieczka kapitału w kierunku USD nie jest dobra dla giełd. Oznacza, że na rynku kapitałowym utrzymuje się tryb risk-off, czyli niepomyślny dla ryzykownych aktywów. Jeśli będzie tak dalej, nie wróży to rychłego zakończenia trwającej od grudnia bessy.

Czemu kurs EUR/USD spada od miesięcy jak kamień w wodę? Przede wszystkim przez różnice w podejściu do polityki pieniężnej. Fed stał się jastrzębi, agresywny i podnosi stopy. Tymczasem Europejski Bank Centralny zwleka z wejściem w cykl podwyżek stóp.

„Nie bez znaczenia są ponadto obawy recesyjne dotyczące globalnej gospodarki, które w ostatnich dniach - z uwagi na rosnące ryzyko całkowitego wstrzymania rosyjskiego gazu do Europy - szczególnie silne są na Starym Kontynencie" – zwraca uwagę Mateusz Sutowicz, analityk Banku Millennium.

„Znaczna część umocnienia dolara w ubiegłym tygodniu wynikała z całkowitego wyparowania apetytu na ryzyko. Jednak USD nieprzerwanie ma za sobą lepszą, odporniejszą koniunkturę i najbardziej zdeterminowany do walki z inflacją bank centralny w gronie gospodarek rozwiniętych. Piątkowy raport z rynku pracy potwierdził obie pozytywne dla dolara tendencje. Przewyższający prognozy wzrost liczby etatów o ponad 370 tysięcy etatów sprawia, że do pełnego odtworzenia zatrudnienia w porównaniu do przed-pandemicznego szczytu pozostało jedynie około 0,5 mln etatów. W rezultacie nie ma poważnych przesłanek, by uważać, że Fed złagodzi ton. Wręcz przeciwnie, w kontekście posiedzenia zaplanowanego na 27 lipca należy ocenić, że druga z rzędu podwyżka o 75 pb wydaje się przesądzona. Co więcej, w czasie gdy przez rynki przelewa się strach związany z perspektywami wzrostu na Starym Kontynencie, Stany Zjednoczone, dzięki świetnej kondycji rynku pracy, wciąż mają szanse na tzw. miękkie lądowanie. Na polu siły i odporności wzrostu dolar deklasuje euro równie mocno, jak w przypadku warunków handlu zagranicznego oraz skali zacieśniania, po którą w tym roku sięgną władze monetarne” – wyjaśnia Bartosz Sawicki, analityk portalu Cinkciarz.pl.

Dziś euro zostało uderzone również negatywną niespodzianką, czyli odczytem wskaźnika ZEW z niemieckiej gospodarki. Wskaźnik ten - obrazujący nastroje gospodarcze - wyniósł -53,8 pkt., a spodziewano się -38 pkt. W zeszłym miesiącu odczyt pokazał -28 pkt.

Notowania wskaźnika ZEW dla niemieckiej gospodarki

Źródło: Trading Economics

Zobacz także: Bessa na rynkach będzie trwać dopóki nie skapitulują nastawieni na kryptowaluty i spekulacyjne akcje inwestorzy nowego pokolenia, ostrzega analityk Saxo Bank

Czy nadejdzie korekcyjne odbicie EUR/USD

Niektórzy analitycy, jak Marek Rogalski z DM BOŚ, zaczynają już jednak dostrzegać możliwość korekty wzrostowej na EUR/USD. „Teoretycznie mocne wsparcie (jeżeli można ufać poziomom sprzed 20 lat) można zlokalizować dopiero przy 0,96. To okolice szczytu z 2001 roku i dołka, jaki miał miejsce rok później. Czy taki scenariusz jest możliwy? Teoretycznie w każdym momencie możemy zobaczyć korekcyjne odbicie w okolice 1,0350, które do niedawna były kluczowym oporem” – wskazuje Rogalski.

Co mogłoby być pretekstem do osłabiania się USD? Rogalski wskazuje, że jutro rynki otrzymają ważną publikację: odczyt czerwcowej inflacji CPI w USA.

„Według Białego Domu, odczyt może pozostać wyraźnie podwyższony, chociaż mediana oczekiwań ekonomistów zakłada wprawdzie wzrost szerokiej miary inflacji do 8,8% r/r, ale już lekkie cofnięcie wskaźnika bazowego do 5,8% r/r. To jednak nie zmieni oczekiwań wobec polityki FED, która pozostanie agresywna. Wczoraj kolejni członkowie FED potwierdzili, że kolejny ruch na stopach o 75 pb w końcu lipca byłby właściwy, co rynek wycenia już z ponad 95-proc. prawdopodobieństwem. Na dyskusję o tym, co FED mógłby zrobić we wrześniu, jest jeszcze zbyt wcześnie - zresztą dane z USA pozostają dobre i rynek zakłada, że wtedy dojdzie do podwyżki stóp o 50 pb. A to właśnie tego typu dyskusja mogłaby być mocniejszą przesłanką do tego, aby dolar być może wszedł w większą korektę ostatniego umocnienia” – wyjaśnia analityk DM BOŚ.

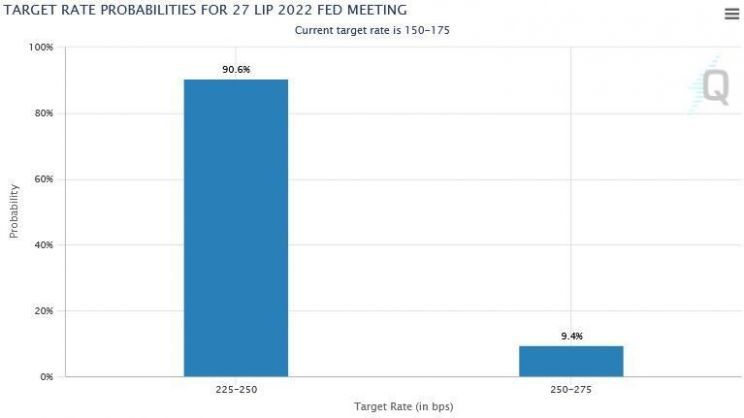

Prawdopodobieństwo podwyżek stóp przez FED – lipiec 2022

Źródło: CME Group

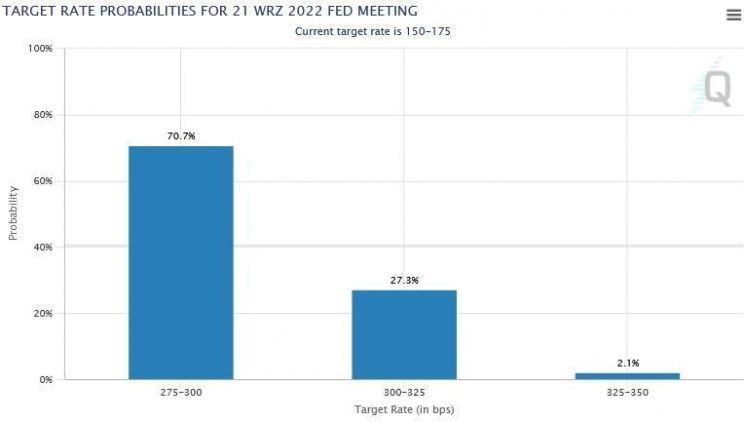

Prawdopodobieństwo podwyżek stóp przez FED – wrzesień 2022

Źródło: CME Group